マイルを貯めたいが、一番貯まるクレジットカードはどのカード?

マイラーとして最もおすすめのクレジットカードをズバリ教えてほしい。

そんなあなたの悩みを解決します。

この記事はマイラー歴5年、現在の保有マイルが67万マイルの私が書いています。

【結論】30~160%増しでマイルが貯まるクレジットカードはANA VISA ワイドゴールドカード一択

クレジットカードは2020年3月末現在、2億9296万枚も発行されています。その中でもポイントをマイルに交換できるカードが多く存在します。ただ、多くのカードが発行されているとはいえ、「どのカードが一番マイルが貯まるのか?」を考えてもほぼ無意味です。なぜなら、どのクレジットカードも決済に利用して貯まるマイルは0.5~1%が相場だからです。

結論から言うと、マイルを貯めるためのおすすめのクレジットカードは「ANA VISA ワイドゴールドカード」の一択です。事実、マイラー歴5年の私もずっとANA VISA ワイドゴールドカードをメインカードにしています。その理由は、マイルの還元率が1.3%になるからです(相場の30~160%増し)。

ただし、ANA VISA ワイドゴールドカードの還元率を1.3%にするにはコツがいる

なぜ、ANA VISA ワイドゴールドカードの還元率が1.3%なのか?を解説します。まずANA VISA ワイドゴールドカードの基本スペックを見ておきましょう。

| カード名 | ANA VISA ワイドゴールドカード |

| 発行会社 | 三井住友カード |

| ブランド | VISA |

| 年会費(税抜) | 14,000円 |

| 年会費(割引適用後、税抜) | 9,500円 |

| ETCカード | 無料(1年に一度利用要) |

| ポイント制度 | Vポイント2倍コース(200円=2マイル) |

| 還元率(マイル換算) | 1~1.3% |

感の良い方はお気づきだと思いますが、ANA VISA ワイドゴールドカードの還元率は1%(Vポイント付与条件:200円=1ポイント=2マイル)です。しかしこれは「ANAマイレージ移行可能ポイント(旧通常ポイント)」のみをマイルに交換した場合の還元率です。

「ANAマイレージ移行可能ポイント(旧通常ポイント)」=還元率1%

この「ANAマイレージ移行可能ポイント」以外に、ANA VISA ワイドゴールドカードには、「通常ポイント(旧ボーナスポイント)」というものがあり、この「通常ポイント」は、5ポイント=3マイル(1ポイント換算で0.6マイル)でマイルに交換できるため、0.3%の還元率となり、(200円決済→2マイル+0.6マイル=2.6マイル)で、1.3%の還元率が実現します。

「通常ポイント(旧ボーナスポイント)」=還元率0.3%

このうち、「ANAマイレージ移行可能ポイント」は、何も考えずとも、ANA VISA ワイドゴールドカードでショッピングの決済を行った場合に、その金額に応じてポイントがもらえるのですが、「通常ポイント」は、これから説明するひと手間をかけないともらえないポイントになります。

「通常ポイント」を獲得するには「マイ・ペイすリボ」を利用する

「マイ・ペイすリボ」とは、いわゆるリボ払という支払い方法です。簡単に言うと、「利用した金額を毎月一定額だけ支払うように出来る」という制度です。この制度を利用すると、「ANAマイレージ移行可能ポイント」と同額の「通常ポイント」がもらえます。

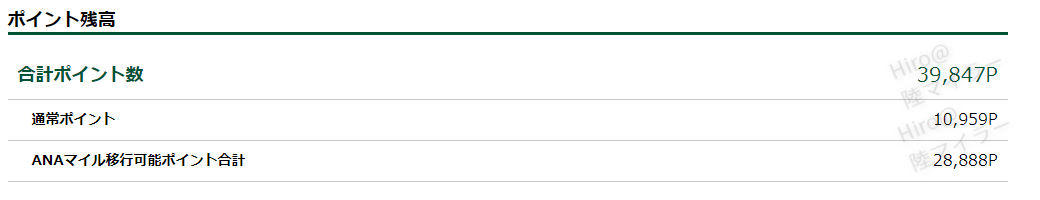

以下の画像が実際に私が獲得している「ANAマイレージ移行可能ポイント」「通常ポイント」になります。

上記のうち、「通常ポイント」の10,959ポイントが「マイ・ペイすリボ」を利用していることでもらえたポイントになります。

ちなみに最近の各カード会社はどこも「リボ払い」を強力に推進しています。(三井住友カードでは、この「リボ払い」のことを「マイ・ペイすリボ」と呼んでいます。)まず、この「リボ払い」をカンタンな例を挙げて説明します。

例えば、ある月にあなたは合計で150,000円分をショッピングで利用したとします。

リボではない通常の支払い(1回払)ですと、利用後、到来する支払日に150,000円を一括で支払う必要がありますよね。しかし、リボ払いでは、利用額(今回は150,000円)を一括で支払わず、このうち一定の金額だけを毎月に分散して支払うという設定が可能です。

その設定をしておくと、その支払日が到来した時、あなたは設定しておいた支払い額だけを支払えばOK。残りは次月以降に支払いを猶予されます。翌月以降の支払金額は事前設定した金額で固定されていて、残高が無くなるまでその条件が続きます。

これだけ聞くと、一見、支払う側としては、月々の負担が少なくて助かる制度に聞こえます。そこを前面に押し出して、カード会社はリボ払いを勧めてきます。しかしなぜ、カード会社はなぜこのリボ払いを強力に勧めているのでしょうか?

それは、大きな金利手数料が発生するからです。この金利手数料は、実質年率15.0%(三井住友カード)にもなります。例えば10万円を1年間支払を滞らせると、元金とは別に15,000円もの金利が発生するのです。

(ちなみに10万円を銀行に貯金した時にもらえる金利は20~25円です(もらう金利と支払う金利の差に驚愕しますよね)。

この金利の高さは消費者金融とほぼ同レベルです。だから、カード会社は、リボ払いの利便性を提供する代わりに、金利手数料が取れるリボ払いを推進しているのです。

ここまで聞くと、「そんなヤバいもの利用出来ないよ」と思われるかもしれませんね。でも、この背景と仕組みだけ理解していれば、全く問題ありません。

カード会社は、必死にリボ払いを利用してもらおうと、大量マイルをプレゼントしたり、今回ご紹介するマイル還元率を上げたりする施策を打っていますので、陸マイラーとしては、これを利用しない手はありません。以下に具体的な利用方法、注意点を解説しますので、しっかり読んでみてください。

マイ・ペイすリボの利用方法と注意点

還元率を上げる(マイルを貯める)ためにマイ・ペイすリボを利用する場合ですが、「リボ払いせずに支払えるのに、あえてリボ払いにする」という発想が前提となります。

以下に具体的なマイ・ペイすリボの利用方法を説明します。

1)あなたが、「月々このくらいは絶対に払えるだろう」という金額を、毎月一定の支払額として設定しておきます(仮に30,000円として設定)。

↓

2)あなたが該当期間に152,800円をクレジットカードで決済したとします。

↓

3)毎月20日過ぎに支払額が確定します。

↓

4)支払日に30,000円引き落とし、122,800円はリボ払いに回します、という明細が掲示される(Web明細の場合。自分でVPASSというマイページみたいなものに見に行く必要あり)。

↓

5)先ほど設定した30,000円にプラスして支払える支払額を増額設定します。(=この作業が毎月必要になる)。

増額は1,000円単位で可能で、出来るだけ150,000円に近付けます。仮にプラス122,000円とし、支払額合計(最初に設定した30,000+増額した122,000)を152,000円とします。

↓

6)翌月10日に152,000円が引き落としされる

↓

7)残った800円がリボ払いとして翌月支払いに回る(この金額に金利がかかる)

↓

8)通常ポイントをもらう権利が発生する

という流れになります。

ここで、「リボ払いは怖い」と考えている方に安心してほしいのですが、マイ・ペイすリボを利用したとしても、支払日までは金利が発生しません。ここがポイントです(ただし手続きの締め切りがあるので注意)。

上記の例でいうと、7)の翌月に回った分だけに金利が発生するのです。これさえわかっていれば、その支払日までに支払額を増額するという手続きを取れば、多大な金利を支払わずに済みます。

ちなみに8)の800円にかかる金利ですが、実際にかかる金利は15%÷12ヶ月=1.25%なので、800円×1.25%=10円だけです(※)

※概算としてお考えください。詳細は三井住友カードのHPにてご確認ください。

※翌月に回す残額が少なすぎると金利がかからないこともあるようですのでもう少し多めに残した方が良いかもしれません。自己責任でお願いします。

この話を聞いて、「10円の金利も払いたくない。リボ払いの設定だけしておいて、増額時に全額支払えば良いのでは?」と、感の良い方は気付くと思いますが、金利が発生しないと通常ポイントがもらえない、という決まりがあるので、金利は多少なりとも発生させないといけないんですね。ここがわざわざ800円を残して決済する理由です。

ちなみに、リボ払い利用時の注意点としては、

・この作業を金融機関の締め切り(臨時増額の申込期限)までに必ず間に合わせること

⇒間にあわないと増額出来ない=リボ払い額が大きく発生し、思わぬ多大な金利を支払うことになる

・3)の実際のショッピング利用額が最初に設定した30,000円を下回わらないこと

⇒全額が一括払いになり、リボ払いが発生しないため、そもそも金利が発生せず、通常ポイントトがもらえなくなる

(対応策としては設定額は上げ下げすることが可能ですので、自分の決済額平均を考慮して設定してみてください)。

ということが発生しますので、くれぐれも注意してください。

還元率1.3%は他の三井住友系カードでも出来るんじゃね?

はい、上記のマイ・ペイすリボ払いを使った還元率1.3%にする方法は、基本的に三井住友カードのサービスとなりますので、例えば、ANA VISAの一般カードでも可能です。

ANA VISA一般カードは、年会費も安い(※)ので、「どうしても年会費を払いたくない!」という方は、そちらをお勧めします。

※ただし、6,600円(税込)/年度ごとが必要です。

※ANA VISAプラチナ プレミアムカードだと、還元率1.8%になりますが、年会費88,000円(税込)必要ですので、この記事では除外しています。

ただ、マイラーとしてANA VISA ワイドゴールドカードを保有すべき理由が他にもあります。それをまとめておきますね。

・継続ボーナスマイルが毎年2,000マイルもらえる(一般カードは1,000マイル)

・フライトマイルが25%UP(一般カードは10%UP)

・空港のカードラウンジが使える

・10マイルコースに自動登録(6,600円(税込)/年度ごとが不要)

・ANAのステータスカード「スーパーフライヤーズカード(SFC)」に切替できる

食わず嫌いじゃ、何も出来ない、何も得られない

私がおすすめするANA VISA ワイドゴールドカードはあくまでもマイラー目線でのおすすめカードであり、マイルの貯まりやすさ、スーパーフライヤーズカード(SFC)との相性、そして年会費のバランスが最も良いカードです。

毎月のマイ・ペイすリボの増額手続きは正直、面倒ですが、還元率を上げるために必要な作業ですし、作業の手間は時間にして1分程度です。実際にやってみると、こんなにカンタンなのか!と驚くと思いますが、やってみる前は、なんか面倒・・・」「リボは怖いし・・・」「そもそもよくわからない」など、やらない理由はいくらでもあると思いますが、何事も食わず嫌いじゃ、本当に良いものに出会う確率が減ってしまいます。

この記事を読んで納得したら、すぐ行動に移しましょう。

カード発行はポイントサイト経由がお得

すぐに行動してほしいのには変わりありませんが、少しだけお得な情報を。

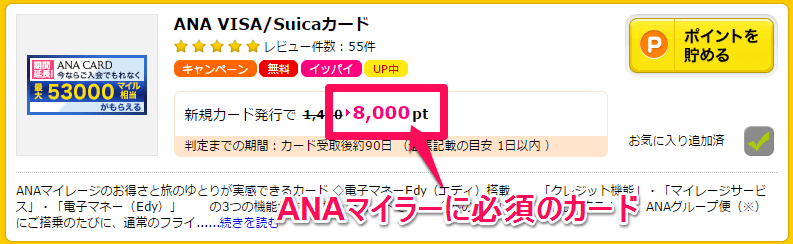

ANA VISA ワイドゴールドカードを発行する時、公式サイトから申し込んでも良いのですが、ポイントサイトを経由すると、ポイントサイトでも現金同様のポイントがもらえるケースがあります。

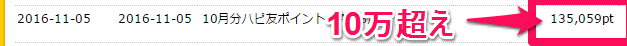

※例えば上記だとポイントサイトで8,000ポイント(8,000円相当)のポイントがもらえてお得。

これは、タイミングによってポイントサイトに案件として存在したり、しなかったりしますし、もらえるポイント額もまちまちです。もし、急がないのであれば、まずはポイントサイトに無料登録をしてタイミングを見計らっても良いかもしれません。

おすすめのポイントサイトの記事はこちらが詳しいです。

このブログでは主にポイントサイトでポイントを貯め、マイルに交換する

このブログでは主にポイントサイトでポイントを貯め、マイルに交換する